内资私募系列——新版《备案须知》解读之一:资管新规不适用

2020-01-22

2019年12月23日,中国证券投资基金业协会(以下简称“基金业协会”)发布新版《私募投资基金备案须知》(下称“《备案须知》”),我们注意到《关于规范金融机构资产管理业务的指导意见》(下称“《资管新规》”)不在私募投资基金募集和投资运作的法律规则依据之列。据此,我们理解除中国证监会和基金业协会明确约定外,《资管新规》应不适用于私募投资基金的募集和投资运作。本文拟从私募基金的合格投资者标准和多层嵌套是否受限于《资管新规》作出分析。

一、合格投资者标准不必“两高”

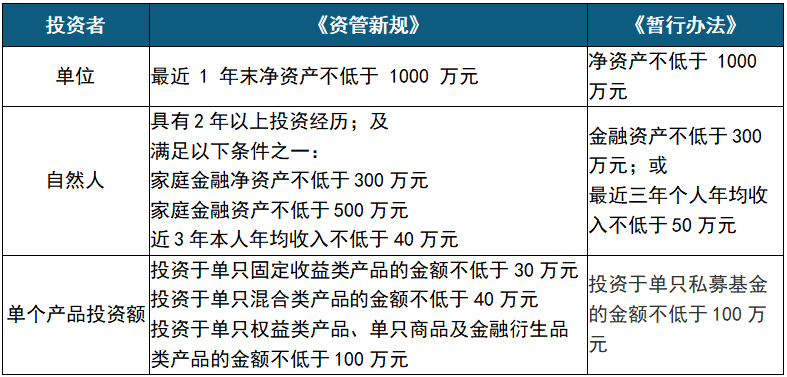

除社会保障基金等直接视为合格投资者的投资者之外,《资管新规》对于资产管理产品设定了区别于《私募投资基金暂行管理办法》(下称“《暂行办法》”)的合格投资者标准,差异对比如下:

相较于《暂行办法》,《资管新规》在单位合格投资者标准上与《暂行办法》保持了相对一致,但是对于自然人合格投资者的要求更高,《资管新规》要求具有2年以上投资经历。同时,《资管新规》提出了家庭金融净资产、家庭金融资产的概念,但具体如何证明没有明确标准;而在近三年年均收入上,《资管新规》却调低为 40 万元。

《资管新规》出台后,出于合规审慎,许多私募基金管理人从“就高不就低”原则出发,将上述两标准纳入合格投资者的识别条件。但我们理解,此次《备案须知》颁布后,可以明确,“两高要求”不必纳入私募基金合格投资者的识别标准,私募基金合格投资者标准遵照《暂行办法》即可。

二、多层嵌套并未禁止

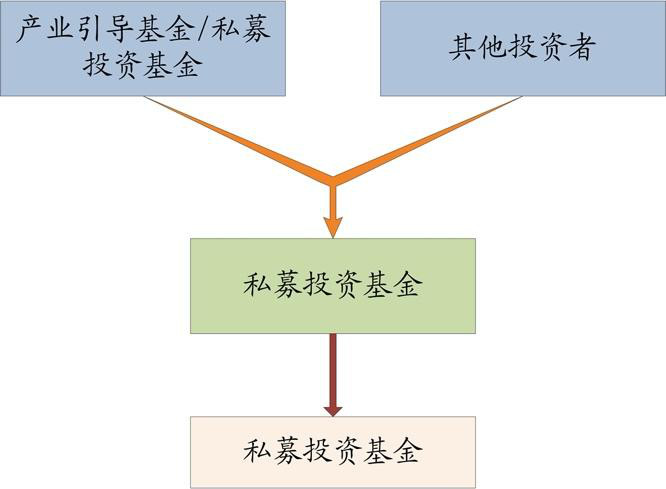

《资管新规》规定:“资产管理产品可以再投资一层资产管理产品,但所投资的资产管理产品不得再投资公募证券投资基金以外的资产管理产品”,基于资管产品最多只能嵌套一层的规定,业界对下述基金结构(多层嵌套)的可行性存在一定的担忧:

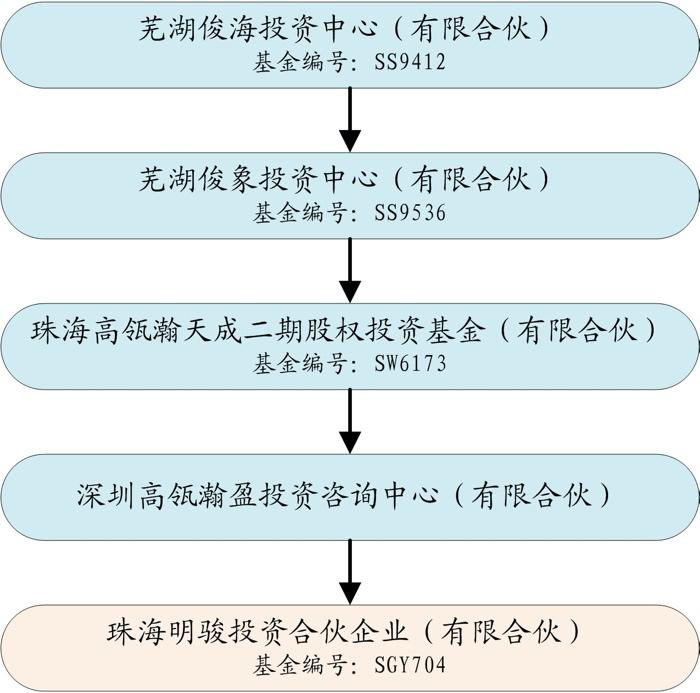

上述结构其实属于大型基金常用的基金架构简化模型,私募基金产品的层层嵌套并未禁止,具备可操作性,每一层各自完成监管要求的备案。例如,我们关注到近期受让格力集团所持有的15%格力电器(股票代码:000651)的私募股权基金珠海明骏投资合伙企业(有限合伙)(2019年9月9日在基金业协会完成私募基金产品备案,基金编号:SGY704,以下简称“珠海明骏”),该有限合伙型基金往上穿透后,涉及多只私募基金层层投资,其中产品之间的投资路径如下(鉴于该产品层层穿透后全貌较为庞杂,本文仅列举涉及私募基金层层投资的路径,并非该基金产品之全貌):

综上,上述两点是此前《资管新规》出台后,私募基金行业对于私募基金募集和投资运作是否适用《资管新规》的主要疑问所在。我们认为,本次《备案须知》颁布后,上述两疑问应是在官方文件中加以明确了;而除该两点之外,资管新规的适用原则应该是:除证监会和基金业协会明确规定适用《资管新规》具体规定外,《资管新规》的规定不适用于私募基金的募集和投资运作。

本文作者:

声明:

本文由德恒律师事务所律师原创,仅代表作者本人观点,不得视为德恒律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容,请注明出处。